正文摘要:

2022年1月28日越南政府刚刚发布了《关于根据国会规定了免税和减税政策的第15/2022/ND-CP号决议》。该法令明确规定,企业必须为符合增值税减免条件的商品和服务单独开具发票。上述规定自2022年2月1日起至2022年12月31日结束。该法令规定,按照企业所得税法规定缴纳企业所得税的企业和组织,在确定纳税期间的应纳税所得额时,应计入企业2022年应税营收期间通过捐赠和赞助单位为越南的COVID-19 预防和控制活动提供捐赠和赞助的现金、实物以抵扣费用。关于确定应纳税所得额时可抵扣费用的规定适用于2022年企业所得税期间。越南7月1日起增值税税率将降至8%究竟是怎么一回事,跟随小编一起看看吧。

2022年1月28日越南政府刚刚发布了《关于根据国会规定了免税和减税政策的第15/2022/ND-CP号决议》(“第15/2022/ND-CP号决议”)。

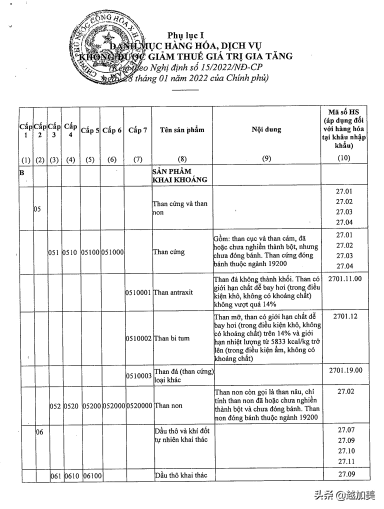

注:上述3图截图自越南政府网。

第15/2022/ND-CP号决议主要内容(笔者译为中文):

1、适用对象:

该法令第一条明确规定:对目前适用10%税率的商品和服务减免增值税,但以下商品和服务除外:

a- 电信、金融、银行、证券、保险、房地产交易、金属和预制金属制品、矿产品(不包括煤炭开采)、焦炭、精炼石油、化工产品。详情载于与本法令一起发布的附录I。

b- 需缴纳特别消费税的产品、商品和服务。详情载于与本法令一起发布的附录II。

C-根据《信息技术法》的信息技术。详情载于与本法令一起发布的附录III。

d- 上述各类商品和服务的增值税减免应统一适用于进口、生产、加工、经营和贸易阶段。对出售的煤炭(包括煤炭开采再筛选、按封闭工序分类、出售的情况)减征增值税。本法令附录I所列煤炭产品,在采矿和销售以外的阶段不享受增值税减免。

与本法令一起发布的附件I、II和III中提及的商品和服务不征收增值税或根据增值税法的规定征收5%的增值税的,应按《增值税法》的规定执行,不得减免增值税。

2、增值税减免额

该法令第二条规定增值税减免如下:

1- 以抵免法计算增值税的营业机构可对上述商品和服务适用8%的增值税税率。

2- 按营业额百分比法计算增值税的营业机构(包括经营户和个体户)在开具货物和服务发票时,对于符合上述规定的增值税减免条件的可按减免20%的增值税计算应税百分比。(笔者注:换句话说法,就是应税增值税额按80%计算)

该法令明确规定,企业必须为符合增值税减免条件的商品和服务单独开具发票。营业机构未对符合增值税减免条件的商品和服务单独开具发票的,不得减免增值税。

营业机构已开具发票并按税率或百分比申报计算未按本法令规定减征的增值税的,买卖双方必须对错误作出书面记录或书面协议予以记录,同时卖方开具更正错误的发票并将调整后的发票交付给买方。卖方根据调整后的发票申报调整销项税额,买方申报调整进项税额(如有)。

符合增值税减免条件的商品或服务经营机构已开具未使用面值(如有)的以预印票形式打印的订购发票,需要继续使用的情况,营业场所应当按照预印的继续使用价格标准旁边减征2%的增值税税率或者减免20%税率的价格加盖印章。

本条规定的营业机构应按照与本法令一起发布的附件四第01号表格连同增值税申报表申报增值税减税商品和服务。

上述规定自2022年2月1日起至2022年12月31日结束。

3、确定应纳税所得额时的可抵扣费用

该法令规定,按照企业所得税法规定缴纳企业所得税的企业和组织,在确定纳税期间的应纳税所得额时,应计入企业2022年应税营收期间通过捐赠和赞助单位为越南的COVID-19 预防和控制活动提供捐赠和赞助的现金、实物以抵扣费用。

母公司接受成员单位的捐赠和赞助,专注于开展支持和赞助活动的,除确定母公司捐赠和赞助对应的应纳税所得额外,母公司和成员单位均可计入相应的可抵扣费用。母公司必须有一份关于捐赠或赞助的支出的会议纪要或证明文件、资料。成员单位必须依法持有合法的发票和文件,并有母公司对各成员单位的捐赠和赞助的书面证明。

接收捐赠和资助的单位包括:各级越南祖国阵线委员会;医疗机构;武装力量单位;国家主管机关指定的集中隔离机构单位和组织;教育机构;新闻机构;政府直属机构、各部委机关;中央和地方各级党组织、青年团、工会和越南妇女联合会;各级地方政府具有资金筹措职能的机关和单位;各级COVID-19防控基金;COVID-19 疫苗基金;国家人道主义门户网站;依法设立和运作的具有筹资职能的慈善、人道主义基金和组织。

接收捐赠和赞助的单位负责将收到的用于 COVID-19 防控活动的捐赠和赞助用于正确用途和分配。捐赠、赞助单位滥用捐赠、赞助用途的,将依法处理。

本法令要求各省、直辖市人民委员会指导地方有关部门加强协调、交流,向税务、海关提供信息,对于捐赠、赞助活动中提高价格、申报不合理的行为进行严格管理和严肃处理;密切配合管理商品和服务的购销价格、提供商品和服务的发票,依法处理合同购销价格和提供商品和服务的发票价格与事实不符的情形。

关于确定应纳税所得额时可抵扣费用的规定适用于2022年企业所得税期间。

本文作者:陆典谷。

越南7月1日起增值税税率将降至8%相关阅读:

增值税改革体现大国轻税理念

近日,国务院常务会议确定深化增值税改革的措施,进一步减轻市场主体税负。从2012年1月1日营改增试点开始,增值税改革就一直与减税紧密联系在一起。在过去的五年中,实施营改增累计减税2.1万亿元,有效地落实了积极财政政策。2016年新增不动产进项税额抵扣和2017年13%的税率与11%的合并,更是直接有效的减税举措。这些年,税收政策与税制改革的充分配合,实现了短期宏观经济稳定目标与中长期税收制度建设目标的有机协调。增值税改革就是其中重要一例。

今年的政府工作报告提出,改革完善增值税制度,按照三档并两档方向调整税率水平,重点降低制造业、交通运输等行业税率,提高小规模纳税人年销售额标准。增值税税率三档并两档是改革的大方向,是增值税中性作用发挥的需要。降低税率可以进一步改善中国的营商环境,同时有助于消费升级和扩大消费。

在正常情况下,增值税税率档次合并的顺利进行需要遵守税率“就低不就高”的原则。由于增值税在税收收入体系中具有举足轻重的地位,税率下调势必影响税收收入,影响财政的正常运行。因此,税率下调幅度需要综合考虑多种因素,稳步推进。

增值税税率的选择既要立足国情,又要参考国际情况。在国际上,欧盟成员国与亚太地区的增值税情况有着很大差异。欧盟成员国税率相对较高,税率档次也较多。瑞典、丹麦的基本税率为25%。欧盟核心国家——法国和德国的基本税率分别为20%和19%。欧盟成员国中增值税税率三档及三档以上的有20个,占欧盟成员国的71.42%。亚太地区增值税税率水平总体较低,税率档次也较少。巴基斯坦17%的基本税率处于较高水平。孟加拉国和新西兰的基本税率为15%。澳大利亚、柬埔寨、印度尼西亚、老挝、蒙古、韩国、泰国、越南等的基本税率均为10%。哈萨克斯坦、菲律宾等的基本税率为12%。日本的增值税税率只有一档8%(日本的消费税实际上就是增值税)。新加坡的增值税税率为7%。马来西亚的基本税率为6%。中国台湾地区的增值税税率为5%。设立一档税率(不包括零税率)的有澳大利亚、柬埔寨、印度尼西亚、日本、哈萨克斯坦、老挝、马来西亚、蒙古、新西兰、新加坡、韩国、中国台湾地区等;设立两档税率(不包括零税率)的有菲律宾、巴基斯坦、泰国、越南。孟加拉国设立一档税率四档低税率,印度实际上有六档税率,在亚太地区属于极为特殊的情形。

与欧盟成员国相比,中国的增值税税负水平也不算高。但是,中国作为发展中国家,社会福利的提供与欧盟发达国家相比还有很大的差距,而社会福利水平高是高税率的重要前提条件。与欧盟成员国相比,中国的税率档次不算多,但欧盟成员国这么做并不能很好地发挥增值税的中性作用,本身就属于应该改革的内容。

亚太地区增值税税率水平较低税率档次较少。为了实现“中国制造2025”计划的目标,中国需要进一步完善营商环境。税收环境是营商环境的重要组成部分。中国位于亚太地区,制造业的竞争对手主要在亚太地区,应该主要和亚太地区比税负。

考虑到中国除了增值税之外,还有消费税,同等条件下,与不另外征收消费税的经济体相比,中国的增值税税率水平应该更低才有竞争力。与亚太地区经济体的税率档次和税率水平相比,中国增值税税率档次(包括征收率)太多,影响了增值税的中性作用的发挥;17%的增值税基本税率已经属于最高水平,即使是11%的基本税率也属于较高税率。因此,从降低消费者负担和给消费者更多国内购物机会的目标出发,增值税税率档次也有合并和进一步下调的必要。

从2018年5月1日起,中国将制造业等行业增值税税率从17%降至16%,将交通运输、建筑、基础电信服务等行业及农产品等货物的增值税税率从11%降至10%,是向税率三档并两档方向迈进的重要一步,同时也是积极财政政策的有机组成部分。统一增值税小规模纳税人标准,大幅度提高小规模纳税人的年销售额标准,并在一定期限内允许已登记为一般纳税人的企业转登记为小规模纳税人,让更多企业享受按较低征收率计税的优惠,可以大幅度降低这些企业的税负。这一次对符合条件的企业在一定时期内未抵扣完的进项税额予以一次性退还,更是直接回应社会对留抵税款负担重的呼吁,可以大大减轻相关企业税负。

增值税改革还在进行之中,增值税税率仍有优化空间。考虑到2018年财政政策仍然有一定空间,税率在合适的时间应进一步下调,以更好更快地促进现代增值税制度的建立。增值税三档并两档的改革方向,充分体现了大国轻税的理念,也将促进国家治理体系和治理能力现代化目标的早日实现。